Prélèvements obligatoires

Les prélèvements obligatoires correspondent à l’ensemble des « versements effectifs opérés par tous les agents économiques au secteur des administrations publiques […] dès lors que ces versements résultent, non d’une décision de l’agent économique qui les acquitte, mais d’un processus collectif […] et que ces versements sont sans contrepartie directe[1] », selon l'Organisation de coopération et de développement économiques (OCDE), à l'origine de cette notion.

Caractéristiques

Les prélèvements obligatoires constituent la majeure partie des recettes des administrations publiques : budget de l'État, des collectivités locales et de la Sécurité sociale ; pour les pays membres de l'Union européenne, une faible partie (représentant environ 1 % du PIB) sert à financer les institutions européennes[2].

Ces prélèvements servent à financer les services non marchands régaliens (défense nationale, maintien de l'ordre, définition du droit et fonction judiciaire), mais également des services dans d'autres champs économiques (politiques sociales, soutien à des associations ou à des artistes, construction d'infrastructures, etc.) dont certains relèvent de la notion de service public.

Les prélèvements obligatoires ne recouvrent pas l'intégralité des prélèvements opérés sur les agents économiques ni l'ensemble des recettes des administrations publiques. Ils regroupent les impôts (directs et indirects), les taxes et certaines cotisations sociales (en France, 85 % des cotisations sociales sont comptabilisées mais sont exclues les cotisations sociales dites « imputées », c'est-à-dire ne donnant pas lieu à versement effectif[3]). Au sein des autres recettes publiques figurent les recettes non fiscales[3] et les fonds de concours[4]. Les recettes publiques représentaient 50,8 % du PIB en France en 2006 pour 44,2 % de prélèvements obligatoires[5].

Catégories de prélèvements obligatoires

On distingue traditionnellement[6]:

- les impôts, taxes et droits divers affectés au budget général de l'État ;

- les impôts affectés aux collectivités locales ;

- les cotisations sociales obligatoires des organismes sociaux officiels (en France, l'Insee emploie le terme de cotisations sociales effectives[7]) ;

Panorama des niveaux de prélèvements obligatoires

Critique de la comparaison internationale

Même si la comparaison entre pays des taux de prélèvements obligatoires est d'un usage fréquent, elle est en réalité peu pertinente : selon la Direction de l'information légale et administrative, « le taux de prélèvements obligatoires est une construction statistique dont la pertinence ne doit pas être surestimée. Le taux de prélèvements obligatoires n’est pas un bon indicateur du "poids" de l’État[8]. »

Selon le Conseil des prélèvements obligatoires, institution rattachée à la Cour des comptes française, les données relatives aux prélèvements obligatoires sont « d'un maniement particulièrement délicat, qu'il s'agisse d'analyser les variations dans un pays donné ou – plus encore – d'effectuer des comparaisons internationales, qui peuvent alors aboutir à des conclusions hâtives ne tenant pas compte des caractéristiques propres de chacun des pays étudiés[9] ». Ce conseil explique que les différences de taux de prélèvements obligatoires entre pays peuvent être déterminées par :

- les choix retenus, par chaque pays, pour financer les « fonctions de développement » ;

- l'« efficience de la dépense publique » ;

- les « modes de comptabilisation » allant jusqu'à entraîner des écarts de deux points de PIB ;

- l'ampleur et le mode de financement des « fonctions de santé et de protection sociale » qui explique jusqu'à environ trois quarts de l'écart[10].

Le niveau atteint dans un pays donné par les prélèvements obligatoires constitue plutôt « un indicateur du degré de socialisation de certaines dépenses »[11].

|

|

le paraphe suivant semble contenir un travail inédit ou des déclarations non vérifiées. Vous pouvez aider en ajoutant des références. Voir la page de discussion pour plus de détails.

|

Par exemple, pour suivre l'exemple des États-Unis, rendre privé et payant l'enseignement supérieur public en France, tout en supprimant les bourses remplacées par des prêts étudiants, aura pour conséquence une baisse de 1 à 2 % des prélèvements obligatoires (en admettant que les impôts soient réduits d'autant). Idem pour les assurances maladie privées, qui permettront de réduire de 7 à 10 % le niveau des prèlèvements. Dans les deux cas, cela peut se faire sans impact macro-économique direct, même si la répartition des flux financiers changera au niveau des agents économiques.

De plus, selon un rapport de la commission des finances du Sénat français, « indépendamment du fait que les normes comptables retenues peuvent varier d’un État à l’autre, [l]es chiffres doivent tout d’abord être nuancés par le fait que les prélèvements obligatoires sont d’un certain point de vue « trop étroits », en ce sens qu’ils ne correspondent pas à la totalité des recettes publiques. Or, la distinction entre prélèvements obligatoires et recettes publiques peut être dépourvue de signification économique[12] ». Les comparaisons entre niveaux de recettes publiques seraient plus pertinentes pour évaluer le poids de la sphère publique dans l'économie.

Évolution des taux de prélèvements obligatoires dans quelques pays et ensembles de l'OCDE

Les statistiques des recettes publiques 2014 de l'OCDE montrent que la pression fiscale moyenne dans les pays de l’OCDE a augmenté de 0,4 point de pourcentage en 2013 pour s’établir à 34,1 %, contre 33,7 % en 2012 et 33,3 % en 2011 ; ce niveau est proche de celui constaté avant la crise en 2007 (34,2 %). Les ratios impôt/PIB ont évolué à la hausse au cours des années 90, pour atteindre en 2000 le niveau maximum de 34,3 % en moyenne dans l’OCDE. Une phase de léger recul, entre 2001 et 2004, puis une période d’augmentation, de 2005 à 2007, ont suivi, jusqu’à la nouvelle baisse observée au lendemain de la crise et à la remontée des dernières années. Le ratio varie de 19,7 % pour le Mexique à 48,6 % pour le Danemark, la France se situant en seconde position avec un niveau de 45 %[13].

| pays | 1965 | 1975 | 1985 | 1995 | 2005 | 2012 | 2013p |

|---|---|---|---|---|---|---|---|

| États-Unis | 23,5 | 25,6 | 25,6 | 27,9 | 27,3 | 24,4 | 25,4 |

| Japon | 17,8 | 20,4 | 26,7 | 26,4 | 27,4 | 29,5 | n.a. |

| Allemagne[15] | 31,6 | 34,3 | 36,1 | 36,2 | 34,8 | 36,5 | 36,7 |

| Espagne | 14,3 | 18,0 | 26,8 | 32,3 | 35,8 | 32,1 | 32,6 |

| Royaume-Uni | 29,3 | 33,6 | 35,6 | 32,1 | 36,5 | 33,0 | 32,9 |

| Italie | 24,7 | 24,5 | 32,5 | 38,6 | 41,0 | 42,7 | 42,6 |

| France | 33,6 | 34,9 | 41,9 | 41,9 | 40,1 | 44,0 | 45,0 |

| Suède | 31,4 | 38,9 | 44,8 | 45,6 | 50,7 | 42,3 | 42,8 |

| Suisse | 16,6 | 22,5 | 23,9 | 25,5 | 29,7 | 26,9 | 27,1 |

| Canada | 25,2 | 31,4 | 31,9 | 34,9 | 33,4 | 30,7 | 30,6 |

| moyenne OCDE[16] | 24,8 | 28,6 | 31,7 | 33,6 | 36,2 | 33,7 | 34,1 |

Dans l'Union européenne et la Zone euro

Le taux de prélèvements obligatoires a atteint 39,6 % du produit intérieur brut (PIB) dans l'Union européenne à 27 et 39,9 % dans la zone euro. Il s'agit d'un niveau élevé par rapport au reste du monde: le taux d'imposition de l'UE27 dépassant celui des États-Unis et du Japon de 13 points de pourcentage (Eurostat, 2006)[réf. souhaitée].

En France

En France, le taux de prélèvements obligatoires s'établit à 44,5 % du PIB pour l'année 2012 (le PIB français était de 1 946 milliards d'euros en 2010), un des taux les plus élevés des pays de l'OCDE[17].

Le taux de prélèvements obligatoires a fortement augmenté entre 1960 et 2010 ; il est passé d’environ 30 % du PIB à environ 45 %[18].

| Type de prélèvement | Montant total |

|---|---|

| Prélèvements obligatoires, hors cotisations sociales et nets des impôts non recouvrables, dont : Taxe sur la valeur ajoutée, payée par l'acheteur, versée par le commerçant, pour l'État |

502,1 G€ 127,4 |

| Cotisations sociales effectives, nettes des cotisations non recouvrables | 320,0 G€ |

| Total des prélèvements obligatoires | 822,1 G€ |

Enfin, certains prélèvements ne sont pas considérés comme obligatoires car ils correspondent à une décision considérée comme « volontaire » de la part de celui qui les paie, ou sont la contrepartie d’un service rendu (notamment la redevance télévision, la taxe d'enlèvement des ordures ménagères, les droits de timbre sur les permis de conduire, les passeports, les cartes grises…). Certains de ces produits ne vont pas dans le budget de l'État, des collectivités territoriales, de la Sécurité sociale, ou des ODAC, comme la redevance audiovisuelle dont le montant est intégralement perçu au profit des chaînes publiques, de Radio France, et de l'INA. Son montant total est de 3,2 milliards d'euros. Pour la taxe d'enlèvement des ordures ménagères, son produit est lui de 4,5 milliards d'euros. D'autres produits, comme les amendes, participent bel et bien au budget de l'État : ils sont intégrés dans la partie des recettes non-fiscales. Ces recettes représentent 6 % des recettes environ.

| Type de prélèvement | Montant total |

|---|---|

| Recettes fiscales : Taxe sur la valeur ajoutée |

271,5 G€ 135 |

| Recettes considérées comme non fiscales, mais faisant partie des prélèvements obligatoires | 10 G€ |

| Recettes non fiscales : Exploitation industrielle et commerciale des établissements nationaux |

18 G€ 9 |

| Total des recettes avant prélèvement Dont provenant des prélèvements obligatoires |

299,5 G€

281,5 |

| Total des dépenses Dont directement au profit des collectivités ou de l'UE |

341 G€

|

| Solde du budget | −41,5 G€ |

| Montants (milliards d'euros) | % du PIB | |

|---|---|---|

| État | 265,9 G€ | 13,8 % |

| ODAC | 14,7 G€ | 0,8 % |

| Adm. de sécurité sociale | 448,5 G€ | 23,2 % |

| Adm. locales | 88,6 G€ | 4,6 % |

| UE | 4,4 G€ | 0,2 % |

| Total | 822,2 G€ | 42,5 % |

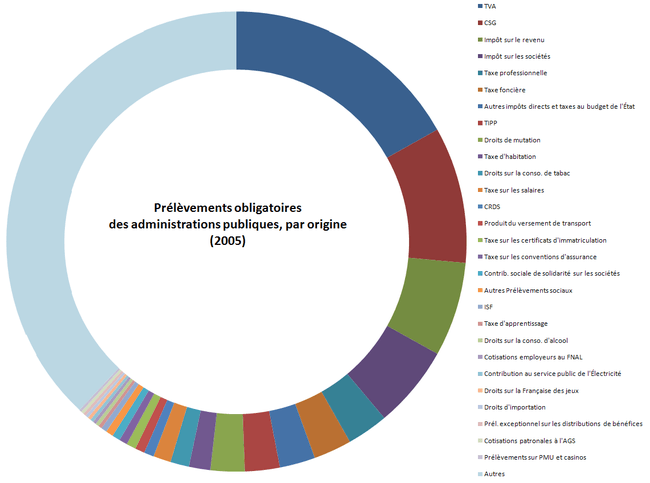

L'impôt sur le revenu fait l'objet des plus importants débats mais ne représente que moins de 6 % du total des prélèvements obligatoires, contre 16 % pour la TVA et 39 % pour les cotisations sociales effectives (exemples de cotisations : cotisations sécurité sociale maladie, cotisation sécurité sociale vieillesse, cotisation chômage, cotisation retraite).

De même, l'ISF (4,46 milliards d'euros en 2010) ne représente que 0,5 % du total des prélèvements obligatoires.

Liste des principaux prélèvements obligatoires hors cotisation sociales en France

Il y a plusieurs centaines de catégories de prélèvements obligatoires ; le nombre exact apparaît inconnu de l'administration. Les 44 prélèvements fiscaux obligatoires qui représentent plus de 1 % de la dépense publique sont les suivants (réalisé en 2009) :

- Imposition forfaitaire annuelle (IFA), 1 399 millions d'euros ;

- Contribution de solidarité au profit du Fonds de Solidarité, 1 435 millions d'euros ;

- Droits d’importation, 1 461 millions d'euros ;

- Prélèvement de 2 % sur les revenus du patrimoine et les produits de placements (QP 65 % au profit du FRR), 1 513 millions d'euros ;

- Taxe sur les mutuelles au profit du fonds CMU (Fonds de financement de la couverture maladie universelle), 1 549 millions d'euros ;

- Droits de douanes et autres droits, 1 628 millions d'euros ;

- Produits des jeux exploités par La Française des jeux, 1 670 millions d'euros ;

- Taxe sur certaines fournitures d’électricité, 1 725 millions d'euros ;

- Contribution au service public de l’électricité (CSPE), 1 756 millions d'euros ;

- Taxe d’assainissement, 1 901 millions d'euros ;

- Taxe sur les certificats d’immatriculation, 1 919 millions d'euros ;

- Droits de consommation sur les tabacs (QP au profit du FFIPSA), 2 007 millions d'euros ;

- Droit de consommation sur les alcools, 2 048 millions d'euros ;

- TVA brute collectée sur les producteurs de boissons alcoolisées, 2 063 millions d'euros ;

- Contribution de solidarité autonomie (CSA) au profit de la CNSA (Caisse nationale de solidarité pour l’autonomie), 2 138 millions d'euros ;

- Contribution sociale généralisée (CSG) (QP au profit de la CADES), 2 233 millions d'euros ;

- Cotisations des employeurs au profit du FNAL (Fonds national de l’allocation logement), 2 264 millions d'euros ;

- Cotisation minimale de taxe professionnelle, 2 741 millions d'euros ;

- Taxe spéciale sur les conventions d’assurances (TSCA), 2 752 millions d'euros ;

- Frais de dégrèvement sur impôts locaux et divers, 2 867 millions d'euros ;

- TVA brute sur les tabacs, 3 078 millions d'euros ;

- Taxe sur les conventions d’assurances transférées aux départements, 3 127 millions d'euros ;

- TVA brute sur les produits pharmaceutiques (commerce de gros), 3 237 millions d'euros ;

- Impôt de solidarité sur la fortune (ISF), 3 563 millions d'euros ;

- Droits de consommation sur les tabacs (QP Exonérations), 3 771 millions d'euros ;

- Droits de consommation sur les tabacs (QP au profit de la CNAMTS), 3 857 millions d'euros ;

- TIPP transférée aux régions, 3 865 millions d'euros ;

- Retenues à la source et prélèvements sur les RCM et BA, 4 650 millions d'euros ;

- Contribution sociale de solidarité des sociétés (CSSS), 5 464 millions d'euros ;

- TIPP transférée aux départements, 5 756 millions d'euros ;

- Contribution pour le remboursement de la dette sociale (CRDS) au profit de la CADES, 5 948 millions d'euros ;

- Produit du versement de transport, 6 049 millions d'euros ;

- Mutations à titre gratuit par décès (successions), 6 794 millions d'euros ;

- Droits d'enregistrement (taxe additionnelle aux droits de mutation), 7 160 millions d'euros ;

- Contribution sociale généralisée (CSG) (QP au profit du FSV), 9 240 millions d'euros ;

- Taxe sur les salaires, 11,106 milliards d'euros ;

- Contribution sociale généralisée (CSG) (QP au profit de la CNAF), 11,969 milliards d'euros ;

- Taxe intérieure sur les produits pétroliers (TIPP), 13,898 milliards d'euros ;

- Taxe d’habitation (TH), 14,452 milliards d'euros ;

- Impôt sur les sociétés, 19,238 milliards d'euros ;

- Taxe professionnelle (entreprises non agricoles), 21,994 milliards d'euros ;

- Taxe foncière sur les propriétés bâties (TF PB), 24,029 milliards € ;

- Impôt sur le revenu (y compris CRL), 45,836 milliards d'euros ;

- Contribution sociale généralisée (CSG) (QP au profit de la CNAM), 57,852 milliards d'euros ;

- Taxe sur la valeur ajoutée (TVA), 122,251 milliards d'euros ;

- Forfait social [21].

Notes et références

- ↑ Prélèvements obligatoires, site Vie-publique, administration française

- ↑ Définition de l'Insee

- 1 2 cf [PDF] Rapport sur les prélèvements obligatoires et leur évolution, projet de loi de finances pour 2007, Minefi, page 53–54 puis 60.

- ↑ Pour une définition, voir le site de la LOLF.

- ↑ MINEFE, rapport économique social et financier 2008, annexe statistique, p. 52 à 54

- ↑ Cette distinction est d'origine jurisprudentielle et doctrinale ; v. Conseil d’État Ass., 21 novembre 1958, Syndicat national des transporteurs aériens (pour une définition de la redevance); CE, 23 juin 2000, Chambre syndicale du transport aérien et Fédération nationale de l'aviation marchande (pour une définition de la taxe).

- ↑ définition, site de l'Insee

- ↑ Les prélèvements obligatoires : France et pays occidentaux, [lire en ligne]

- ↑ Sens et limites de la comparaison des taux de prélèvements obligatoires entre pays développés, rapport du Conseil des prélèvements obligatoires, 2008, page 6[lire en ligne]

- ↑ Sens et limites de la comparaison des taux de prélèvements obligatoires entre pays développés, Synthèse du rapport du Conseil des prélèvements obligatoires, 2008[lire en ligne]

- ↑ Michel Bouvier, Marie-Christine Esclassan, Jean-Pierre Lassale, Finances publiques, Paris, L.G.D.J, , 949 p. (ISBN 978-2-275-03256-6) ,page 69

- ↑ Quels prélèvements obligatoires ? Pour quels besoins collectifs ?, rapport d'information du Sénat, octobre 2006, pages 12-13 [lire en ligne]

- ↑ Les recettes fiscales rebondissent après la crise mais les structures fiscales des pays diffèrent fortement, selon l’OCDE, OCDE, 10 décembre 2014.

- ↑ OCDE, Statistiques des recettes publiques 1965-2013, décembre 2014.

- ↑ avant 1991, données pour la RFA ; après 1991, données pour l'Allemagne réunifiée

- ↑ moyenne non pondérée

- ↑ voir la comparaison : graphique et explications sur le site de débat2007, et la comparaison établie sur le site gouvernemental vie-publique.fr

- ↑ Les comptes de la Nation en 2006, graphique « Taux de prélèvements obligatoires », Insee

- ↑ [PDF] Rapport sur les prélèvements obligatoires et leur évolution, projet de loi de finances pour 2012, page 57.

- ↑ [PDF] Rapport sur les prélèvements obligatoires et leur évolution, projet de loi de finances pour 2012, page 7.

- ↑ Ministère de l'économie, « Projet de loi de finances pour 2012 - Rapport sur les prélèvements obligatoires et leurs évolution », (consulté le 18 février 2013)

Bibliographie

- Rapport 2011 sur les prélèvements obligatoires Lire en Ligne

- Sens et limites de la comparaison des taux de prélèvements obligatoires entre pays développés, rapport du Conseil des prélèvements obligatoires, 2008, [lire en ligne] et sa synthèse.

- Les Prélèvements obligatoires et leur évolution, rapport d'information du Sénat français, Philippe Marini, 2003-2004 [lire en ligne]

- Quels prélèvements obligatoires ? Pour quels besoins collectifs ?, rapport d'information du Sénat français, octobre 2006 [lire en ligne]

Articles connexes

- Conseil des prélèvements obligatoires

- Impôt

- Fiscalité incitative

- Résident fiscal

- Cotisations sociales en France

- Portail de l’économie

- Portail de la finance